本週市場觀察隨筆:BTC ETF 通過,還要跌多久?

上週提到迷因狂潮很大機率幣市會往下跌,配合比特幣現貨 ETF Sell The News,在本週也證實了這樣的猜想,比特幣 7 天下跌 6.6%,以太幣下跌 12.5%

至於下跌的主因市場紛紛歸咎於灰度 GBTC 的贖回砸盤。

灰度的 GBTC 業務 2013 年上市,意思是投資人的比特幣已經被困在灰度裡超過 10 年無法贖回,已累積大量的比特幣,且近期市場回暖,負溢價逐漸弭平,此時選擇贖回 GBTC 獲利了結,為人之常情。

在下圖可以看到灰度每天淨流出約 5~6 億美元,上市不到 10 天,共流出 43 億美元。

也是上市 11 間 BTC ETF 裡唯一淨流出的基金,但近期有趨緩的現象,1/24 流出 4.28 億美元。

筆者主觀認為,灰度砸盤影響隨時間衰退:

- 如前文所述,GBTC 流出放緩。

- 灰度狂賣是事實,但其他檔 BTC ETF 皆是資金淨流入,且整體 11 檔 ETF 總和流入大於流出,市場下跌真的是因為灰度狂賣?有待商榷。

- 根據知名媒體 Coindesk 指出,FTX 也是 GBTC 投資人,而破產重組團隊已經拋售將近 2200 萬股 GBTC(約 10 億美元),手上 GBTC 持股為零,有望減緩賣壓。

不過市場還是有潛在的利空因素:

- GBTC 預計仍會持續流出,其他 10 檔 ETF 資金流入量能否支撐賣壓,是接下來關注重點。

- 預計在接下來的兩個月內,Mt.GOX 會釋出 20 萬顆的比特幣給當初的持有者。2023年12月 – Mt.Gox 的債權人通過 PayPal 以日元收到了賠償。*大多數 Mt.Gox 債權人當初購買比特幣的價格低於 1000 美元。

- 從 2020 年 11 月至 2022 年之間,美國政府在三次行動中共查獲 207,189 比特幣,包含暗網絲路黑市、駭客 Jimmy Zhong,以及加密貨幣交易所 Bitfinex 的駭客有關。他們宣布計劃分四期出售這些不法的比特幣。

本週產業重點新聞回顧

CME美聯儲觀察:2月維持利率不變的概率為97.9%

據 CME 美聯儲觀察 :美聯儲 2 月維持利率在 5.25%-5.50% 區間不變的概率為 97.9%,降息 25 個基點的機率為 2.1%;到 3 月維持利率不變的概率為 52.9%,累計降息 25 個基點的概率為 46.2%,累計降息 50 個基點的概率為 1.0%。

以太坊基金會:若 Sepolia 和 Holesky 順利升級,坎昆升級將部署至以太坊主網

以太坊基金會表示,Sepolia 和 Holesky 將在未來兩週內升級。 Dencun 將於 epoch 132608 時(1 月 31 日 6:51)在 Sepolia 上啟動,於 epoch 29696 時(2 月 7 日 19:35)在 Holesky 上啟動。一旦測試網全部順利運行升級,坎昆升級將按計畫部署至以太坊主網上。

EigenLayer 將再質押開放窗口延後至 2 月 6 日至 2 月 10 日 ,並為所有 LST 取消上限

以太坊再質押協議 EigenLayer 發推稱,其將在 EigenLayer 再質押生態系統中引入三種新的 LST:sfrxETH、mETH 和 LsETH,並取消 LST 的 20 萬枚 ETH 個人上限。

ETH 與 BTC 生態觀察

ETH/BTC 匯率追蹤:本週下跌 7.1%

ETH/BTC 匯率約為 0.055,本週匯率下跌 7.1%,本週整體市場下跌,以太幣走勢較為疲弱

BTC 生態發展:頭部銘文全數下跌,ALEX 價格堅挺

本週比特幣價格下跌約6.6%,頭部銘文 Ordi、Sats、Rats 等銘文價格在本週也面臨重挫,而比特幣生態幣種 Alex 則是跌幅小於比特幣。

在派網也可以交易銘文以及相關幣種了!

ORDI/USDT、SATS/USDT、RATS/USDT、ALEX/USDT、STX/USDT

ETH 生態觀察:

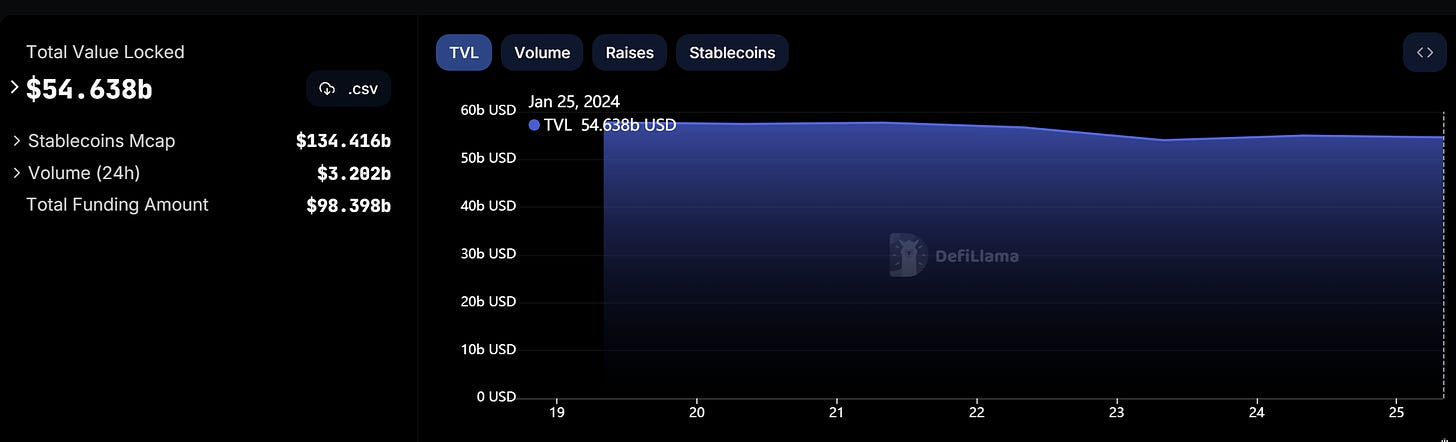

DeFi 市場變化:下跌

-6.72%,本週 DeFi 整體鎖倉量隨幣價下跌

Layer 2 總鎖倉量變化:微幅下跌

美金本位本週下跌6.68%,隨幣價下跌。以太坊本位卻是逆向上漲超過 6%,到底是哪個 Layer 2 表現良好?

本週前 10 大 Layer 2 鎖倉量表現最好的是 Manta,七天上漲 79.41%。

儘管面臨 DDos 以及空投領取困難、活動 NFT 最高等級最爛等爭議,幣價先跌後漲,從 2U → 3U

本週賽道增長情形:主要賽道呈現衰退,Dex 跌幅最低

LSD: 35.49 b → 31.36 b → -11.6%

借貸: 22.85 b → 20.95 b → -8.3%

去中心化交易所幣種:14.9 b → 14.1 b → -0.53%

超額抵押穩定幣: 10.2 b → 9.3 b → -8.8%

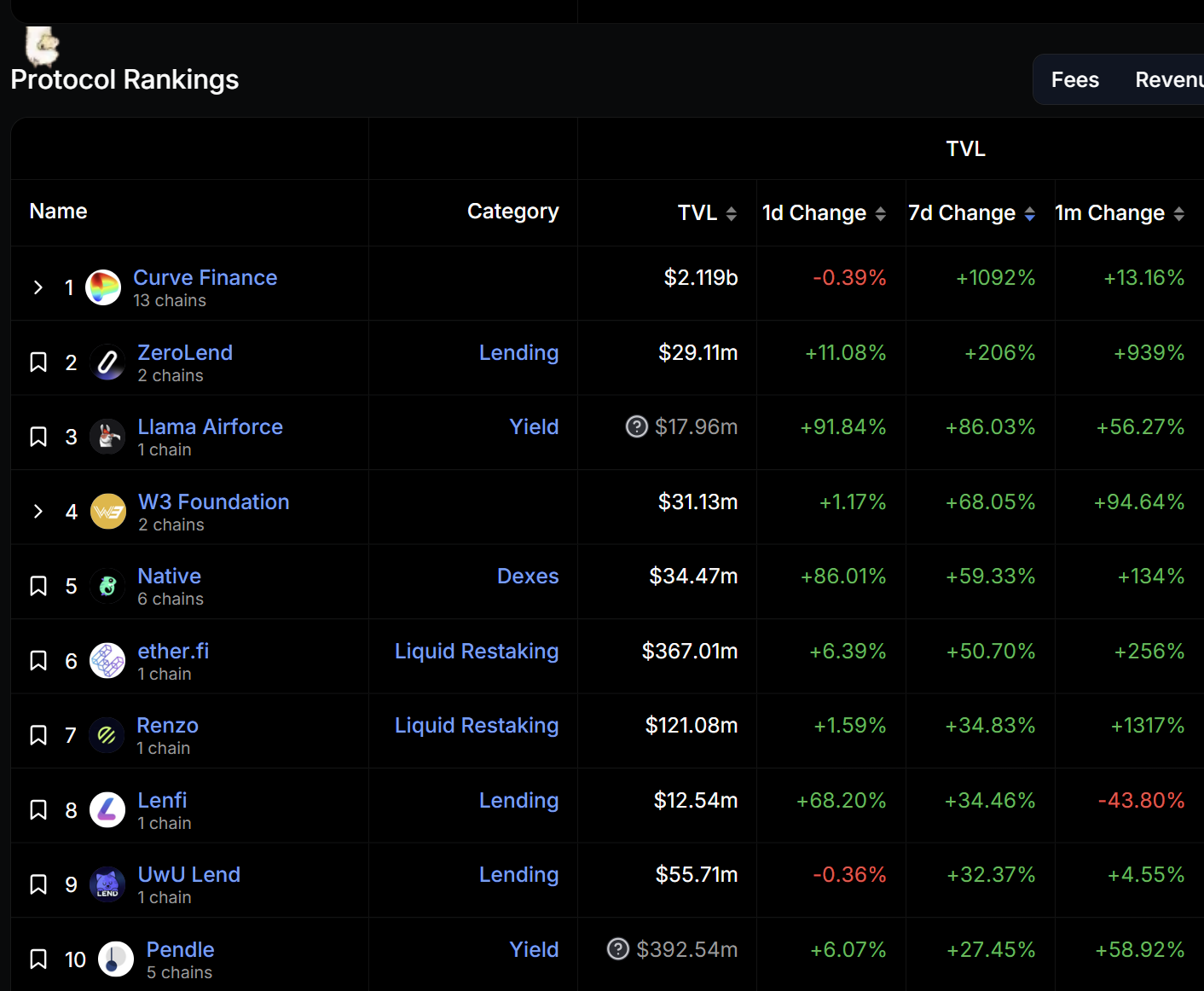

本週新興潛力協議:Restaking 必須關注

筆者挑選出七天內 TVL 增長最多,且符合至少擁有 1000 萬美元的協議,第一名居然是老牌藍籌 DeFi 協議 Curve

值得注意的是:

- Curve 鎖倉量暴漲原因為 ARB 獎勵計畫吸引用戶進入,但繼續挖掘數據,列表中的 +1092% 有誤,鎖倉量應該是從 17 億 → 21 億, 增加 23.5%

- Renzo、Ether.fi 以及 Pendle 是 Eigenlayer 概念相關協議,用戶存入以太幣可以得到三重收益,LST 收益、平台獎勵以及 Eigen 點數。Restaking 絕對是接下來要關注的重點!其他 Restaking 相關協議:Kelp、Swell、Puffer、Pendle

市場融資情形:DeFi 占整體 30%

本週融資項目大多為 Web 3 ,佔比為 32.4%

- 本週融資額最高的是 Flowdesk,完成 5000 萬美元的 B 輪融資,由 Cathay Innovation 領投,Cathay Ledger Fund、Eurazeo、ISAI、Speedinvest、BPI 和 Ripple 參投。Flowdesk 的做市即服務為代幣發行者提供了即插即用的技術解決方案。

穩定幣市值:不畏市場回調,持續上升

本週微幅上漲 0.15%,總規模 1349 億美元,仍以 USDT 市值佔比最高,超過 7 成。

穩定幣無畏大盤漲跌,連續三個月持續增加。

數據解讀:若要觀察整體市場上漲是否由外部熱錢湧入,可以觀察穩定幣市值變化。

市場上漲,穩定幣市值增加 → 有可能是場外資金湧入市場推升幣價

市場上漲,穩定幣市值不便或減少 → 較有可能是多空博弈下空軍處於劣勢。